Ce qu’il faut savoir sur le formulaire 2044EB

Vous avez effectué un investissement Pinel et souhaitez profiter de la réduction d’impôt. Il est important de noter qu’elle s’accompagne de quelques formalités, dans le but de bien prouver que vous respectez entièrement les conditions d’obtention : délai de location ou de construction, les ressources des locataires, plafonds de loyer, bien éligible et autre.

L’investissement Pinel présente souvent une contrainte administrative que le propriétaire ne découvre que lors de la première déclaration fiscale. Une démarche compliquée pour la première année où le contribuable est tenu d’effectuer plusieurs déclarations d’impôts différentes.

Pour votre investissement immobilier Pinel, vous devez identifier trois déclarations distinctes à traiter, avec une date de départ qui varie en fonction de la nature du projet. A termes, deux déclarations fiscales sont itératives.

Les étapes de la déclaration fiscale Pinel

La déclaration en loi Pinel peut se faire en ligne ou sur papier. La démarche et les formulaires à remplir pour pouvoir bénéficier de la réduction d’impôt sont :

- Formulaire 2044 EB : présente les caractéristiques du bien et la durée de l’engagement de location. Il est à fournir lors de la première année de déclaration

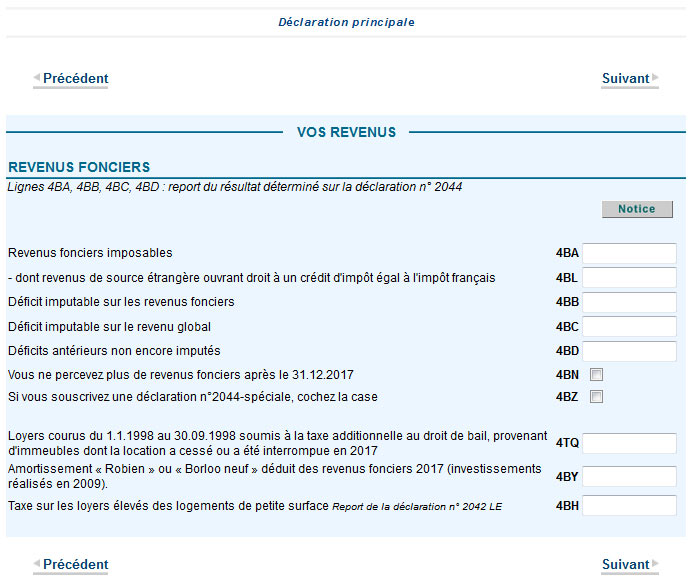

- Formulaire 2044 ou 2044 SPE : établit le bilan foncier, autrement dit déduit les différentes charges en rapport à l’investissement du montant du loyer.

- Formulaire 2042 C : renseigne sur le montant de la réduction d’impôts dans l’imprimé des revenus complémentaires dans la rubrique « charges ouvrant droit à réduction d’impôt »

Le formulaire 2044EB

Il s’agit d’un formulaire spécifique aux biens loués sous un dispositif qui permet un gain d’impôt. La niche fiscale est conditionnée à plusieurs variables : locataire qui dispose de ressources modestes, plafonnement de loyer, obligation de louer plusieurs années et autre. Le formulaire 2044 EB consiste à vérifier que vous respectez ces conditions et que vous vous engagez à les suivre pendant la durée nécessaire. Le formulaire vous permet ainsi de renseigner les ressources de votre locataire, préciser le loyer prévu par rapport à la surface et valider la durée de la location.

Le formulaire 2044eb est important et peut engendrer un contrôle fiscal dans le cas où il est mal rempli. De toute façon, la déclaration en ligne ne permet pas de valider un bien Pinel qui ne respecte pas les conditions.

Une déclaration d’engagement

Au cours de la première déclaration d’un investissement loi Pinel, autrement dit l’année d’acquisition ou d’achèvement dans le cas des biens acquis en VEFA, il est indispensable de compléter le formulaire 2044eb.

Cet imprimé recueille toutes les informations qui touchent l’investissement :

- La durée initiale de l’engagement choisi ; 6, 9 ou 12 ans.

- Les caractéristiques du logement et de la location.

- L’avantage fiscal qu’il demande.

- Les coordonnées de l’investisseur.

Ce document sert de certification à l’administration fiscale que le contribuable s’engage à louer le bien et lui permet de profiter de la réduction d’impôt.

Dans le cadre des investissements acquis avant le 1er janvier 2015, le contribuable investisseur est tenu de s’engager à louer à une personne qui ne fait pas partie de son foyer fiscal et qui n’est ni sont descendant ni son ascendant. Ce qui n’est actuellement plus le cas.

Pendant les trois dernières années, le propriétaire est tenu de conserver certaines pièces justificatives à savoir :

- La copie de l’acte authentique d’acquisition

- La copie de la déclaration d’achèvement des travaux avec son récépissé et une attestation d’acte du notaire qui justifie le respect du délai d’achèvement

- Une copie de l’avis d’imposition du locataire en n-2

- La copie du bail.

Ces pièces sont à joindre au formulaire 2044EB, dans le cadre d’une déclaration sur papier.

Ce qu’il faut savoir sur la déclaration des revenus fonciers

Si vous avez décidé d’investir dans l’immobilier, faites attention aux nombreuses contraintes qui peuvent survenir. Pour toutes celles et ceux qui sont fâchés avec l’administration française, cela peut prendre beaucoup de temps au quotidien et vous devriez prendre en considération la déclaration de vos revenus fonciers comme il se doit. Tout d’abord, il est primordial de bien définir le montant de votre revenu foncier qui se compose d’éléments pour le régime d’imposition. En effet, le revenu foncier se constitue des différents loyers que vous allez percevoir pour avoir louer :

- des habitations

- des dépendances comme par exemple des places de parking

- des locaux d’entreprises professionnelles

- des terrains de construction ou agricoles

Toutefois, il est à noter que les loyers qui n’ont pas été payés sont exclus des revenus financiers, et les loyers qui sont alors payés avec du retard doivent toutefois être intégrés même s’ils concernent l’année précédente. Bref, vous l’avez compris, c’est un vrai casse tête pour déclarer ses revenus fonciers et si vous avez des difficultés nous vous recommandons vivement de faire appel à un professionnel dont c’est le métier pour ne faire aucune erreur. Dans votre déclaration de revenus fonciers, vous devrez inclure toutefois des recettes brutes exceptionnelles et assez variées. Cela concerne plus précisément :

-

-

- des indemnités d’assurance contre les loyers qui sont impayés ou après avoir subi un sinistre

- des revenus qui proviendraient de locations venant d’emplacements publicitaires

- des subventions qui sont accordées par l’ANAH (Agence Nationale de l’Habitat) pour pouvoir améliorer les conditions de l’habitat

- la location de toits pour pouvoir installer des antennes de téléphone mobile

-

Et concernant le micro-foncier ?

Vous aurez également besoin de faire une déclaration concernant le micro-foncier selon vos revenus. Pour pouvoir déclarer ses revenus fonciers au micro foncier cela en fait dépend en réalité des montants déclarés. Par exemple, pour des revenus fonciers inférieurs à 15000€ par an, vous serez alors automatiquement rattachés à ce régime. Concrètement, le micro foncier est un mode d’imposition qui est simplifié. Il vous suffira de déclarer le revenu foncier sur votre déclaration d’impôt habituelle. Ne vous trompez pas lorsque vous remplirez le formulaire, il s’agit du formulaire 2042 et dans le cadre 4 de la case 4BE. Vous pouvez aussi bénéficier d’un abattement de 30% mais qui peut être assez faible, car les logements n’occasionnent pas forcément de frais qui sont assez importants. Si vous le souhaitez, vous pouvez néanmoins basculer sur le régime réel et ce choix ne pourra malheureusement pas être révoqué pendant trois ans.

En résumé, si vous devez déclarer vos revenus fonciers, alors prenez le temps de bien vous renseigner sur le sujet et ne le prenez pas à la légère, car vous pourriez avoir des amendes importantes si vous n’avez pas fait le nécessaire. Chaque année, des milliers de français sont en effet assez contraints dans leur déclaration de revenus fonciers et ne prennent pas assez de temps pour remplir correctement leur impôts : les conditions sont catastrophiques et ils peuvent être contraints de payer des sommes importantes s’ils ont réalisé des erreurs à ce sujet.